На початку березня у фейсбук-групі «Українські інвестори» розгорнулася бурхлива дискусія під постом про статистику коронавірусу. Багато учасників групи впевнено радили дочекатися дна ринку й купувати акції.

В інших одразу виникли питання: «Що таке дно?» та «Коли воно настане?»

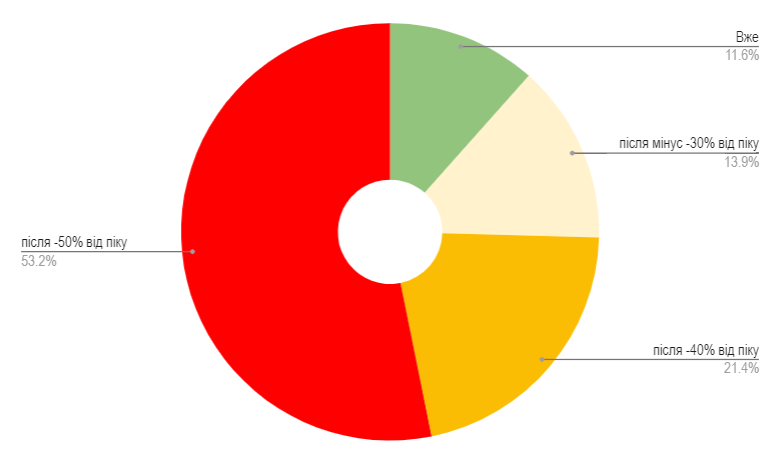

У п’ятницю 13 березня 2020 року ми запитали в більше як 4 тисяч читачів телеграм-каналу про інвестиції @iplanua, коли ж купувати акції американських компаній, і отримали такі відповіді:

Ці дискусії ілюструють 5 типових помилок пересічного інвестора, описаних у книжці Пітера Малука «5 типових помилок інвестора». Останні 10 років він, як Мессі чи Роналдо серед незалежних фінансових радників.

Пітер — єдиний, хто посідав перше місце три роки поспіль у Barron’s «Top 100 Independent Financial Advisors in America». Його компанія Creative Planning, як «Барселона» чи «Реал» у рейтингах компаній фінансового планування в США.

Помилка № 1: Market timing

2015 року я побував на лекції відомого економіста в Могилянці. Він прогнозував велику економічну кризу впродовж року. Його картина світу й аргументи видавалися логічними. Я теж увірував у кризу до президентських виборів у США 2016 року. Навіть якби тоді можна було б легально вкладати в американський індекс S&P 500, імовірно, я б цього не зробив.

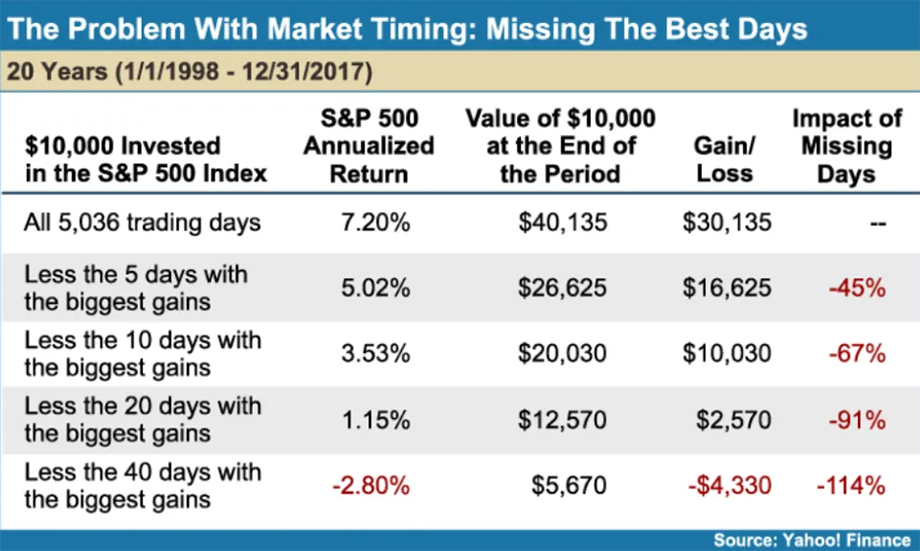

За період з 13 березня 2015 року по 15 березня 2020 року індекс виріс на 32%, це близько 6% середньорічних. Є багато досліджень, які показують, що бути поза ринком — програшна стратегія на відміну від інвестування (stay invested). Ось ілюстрація цього правила за 20-річний період, що охоплює 2 великі світові кризи.

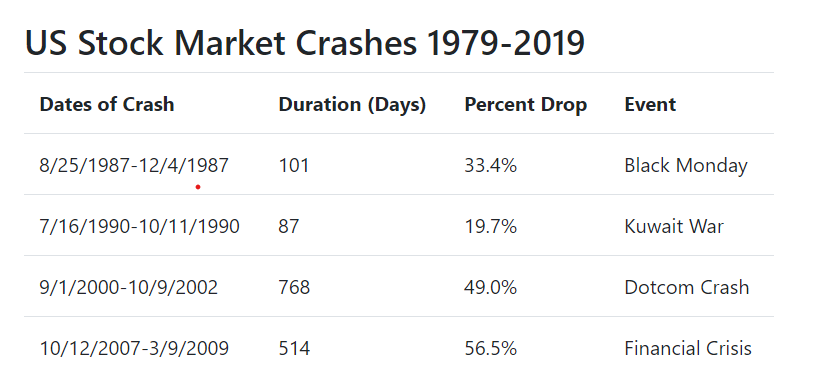

З намацуванням дна в мінус 50% теж є велика проблема. Дно може ніколи не настати. Можливість буде втрачене назавжди!

Та навіть якщо дно в —50% таки настане, це може тривати всього лише кілька днів. Пік S&P 500 перед кризою 2008 року відбувся в жовтні 2007 року на рівні 1565 індексних пунктів. Потім за півтора року індекс обвалився. Лише 20 листопада 2008 року та 20 днів у лютому — березні 2009-го було мінус 50%. Далі ринок пішов угору.

Як ви думаєте, чи здатен пересічний інвестор купити акції в такі дні після цілого року поганих новин? Дослідження поведінки індивідуальних інвесторів показують, що якраз усе навпаки. Люди продають на падінні й купують, коли ринок росте.

Помилка № 2. Активні операції

У частині світового фондового ринку, де він є менш ефективним, активні стратегії можуть показати підсумки краще за ринок. Наприклад, в облігаціях компаній розвиткових країн (emerging markets) чи ризикових облігаціях (high yield bonds). Є успішні арбітражні стратегії у фондах з багатомільйонними інвестиціями в інфраструктуру.

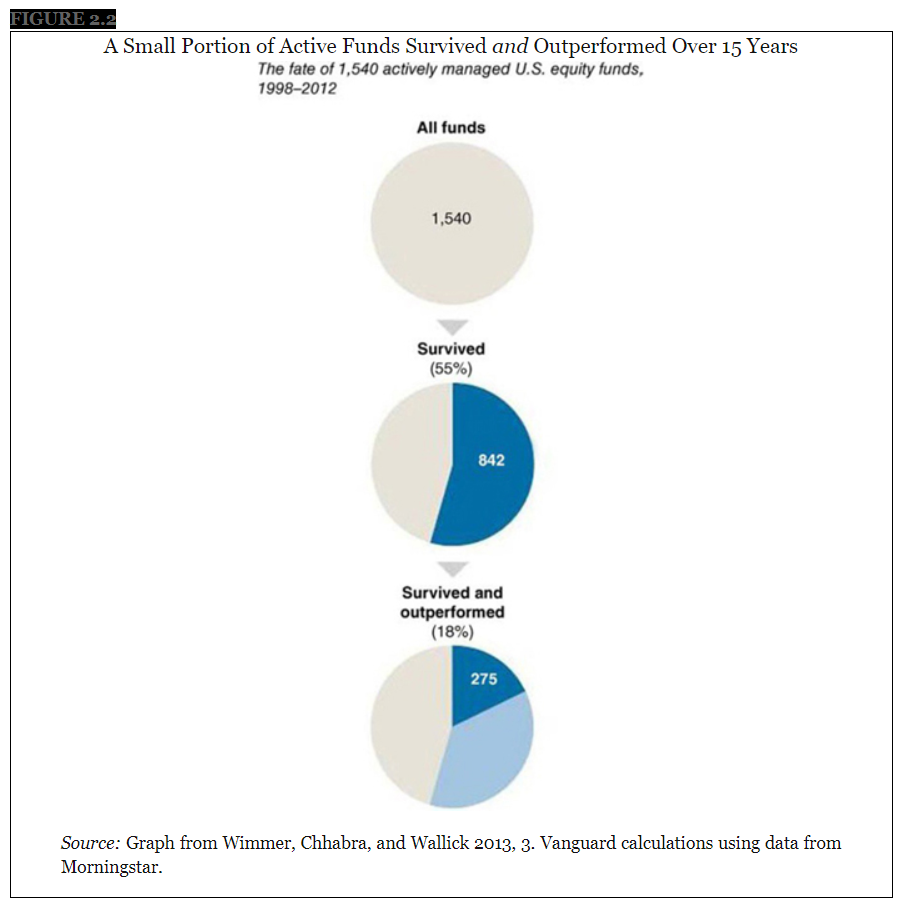

Однак в індексах акцій розвинутих країн статистика показує перевагу пасивних індексних фондів. Відоме парі Воррена Баффета з хедж-фондом Protégé Partners на 1 млн дол. США. 2008 року Баффет сказав, що за наступні 10 років індексний фонд S&P 500 покаже ліпший результат, ніж їхні активні стратегії. У кінці 2017-го індексний фонд показав 7,1% середньорічних проти 2,2% річних у хедж-фонду. Одна з причин такої впевненої перемоги Баффета — комісії. В індексного фонду, який він вибрав, комісії становили 0,04% річних. В активних інвестиційних менеджерів щорічні комісії в десятки разів вищі.

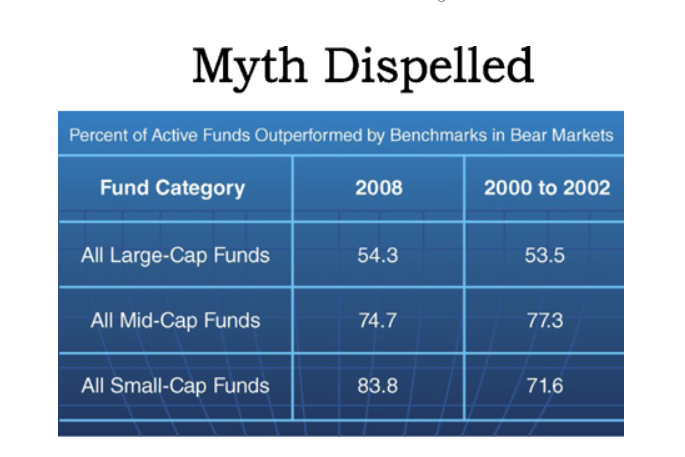

Але хіба активні керівники не показують ліпші результати саме в кризу, коли індекс падає? Ні. Це міф.

За 7 ведмежих ринків з 1973 року активні менеджери показали результат, ліпший за індекс, у трьох випадках (Philips, Kinniry, Schalanger 2013). За дві останні кризи в усіх категоріях американських акцій успішність активного керування була нижчою за бенчмарк.

А як же той фонд «супер-пупер»? У чаті постили про його високі прибутки за останній рік.

Такі фонди, звісно, є. Водночас, це типове «survival bias». У компаній активного керування може бути десятки фондів. Неуспішні закривають.

Помилка № 3. Надмірна увага до новин і намагання реагувати на «сигнали»

Медіа змушені продукувати новини щодня, це їхня робота. У вас, сподіваюся, є основна робота, що приносить дохід. І це не трейдинг на дивані. Курси підвищення кваліфікації принесуть вам більше майбутніх доходів, ніж спроба проаналізувати сотні чинників впливу на фондовий ринок.

У новинах буде багато прогнозистів. Іноді хтось із них вгадує. Статистично так і має бути. Простежте прогнози тих, хто вгадає цього разу в проміжку 10 років. І завжди пам’ятайте, що жоден з прогнозів не давав 24 грн за 1 дол. на кінець 2019 року. А от на кінець 2020 року більшість прогнозів передбачає курс у розмірі 25–27 грн за 1 дол. США. Подивимося.

Помилка № 4. Психологічні пастки людського мозку

Предмет для окремої великої статті про жадібність, страх і самовпевненість. Інвестор вкладає в «Теслу», бо любить їхні авто й поважає Ілона Маска. Водночас той самий інвестор ігнорує збитковість компанії та ризики її закредитованості. Адже це невигідні факти для його увірувань.

Помилка № 5. Робота з поганими радниками

Інвестори вибирають фінансового консультанта, який думає про високі комісійні від продажу інвестиційних продуктів. У США є фідуціарний стандарт захисту інтересів клієнта, закріплений законодавчо. Є Асоціація і сайт, де легко знайти сертифікованого фінансового консультанта у вашому місті за поштовим індексом. В Україні сертифікації і стандартів немає. Тож, якщо працюватимете з фінансовим радником, зважайте насамперед на репутацію.

Коронавірус і економіка

Насамперед треба турбуватися про здоров’я. Своє та близьких.

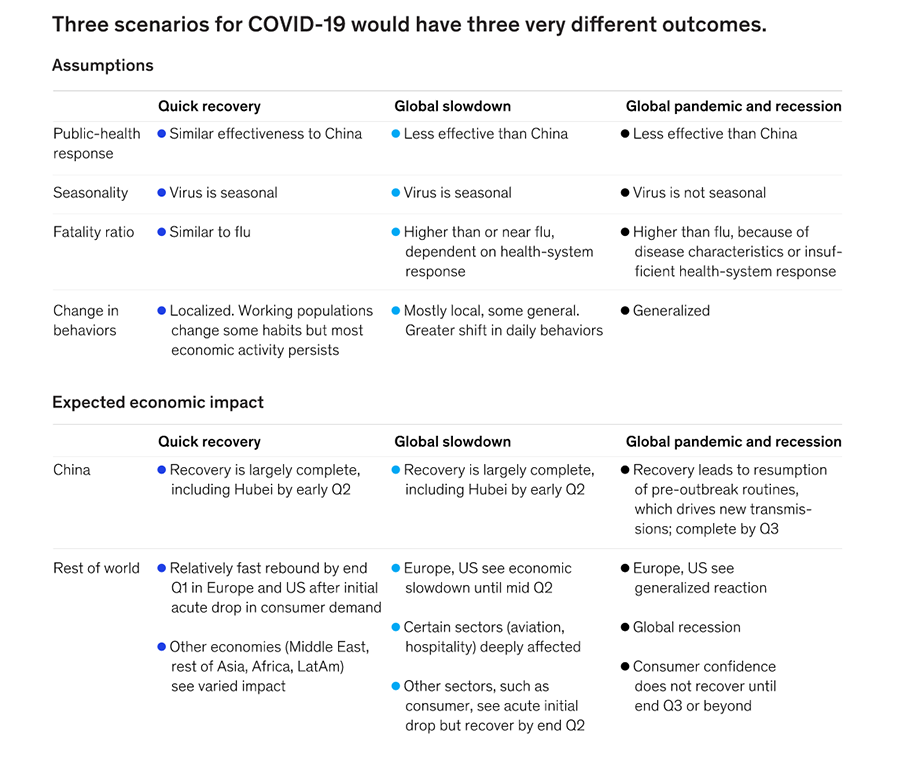

Щодо економіки міжнародна консалтингова компанія McKinsey дає три сценарії розвитку подій. Уже очевидно, що демократичним країнам важче дається боротьба з кризою, ніж авторитарному Китаю.

Ми не знаємо, якою буде глибина кризи й чи світ зануриться в рецесію. Не знаємо розмах глобальної пандемії та чи затихне вона влітку.

Гарна новина тільки одна: статистика по вірусу дозволяє стверджувати, що всі ми не помремо.

Якщо цивілізація не закінчується, то чому ринки так негативно реагують? Є дві причини. По-перше, порушення попиту й пропозиції означає менші прибутки компаній. Незалежно від того, чи інвестуєте ви в McDonalds, AMC Theatres, Carnival Cruise Lines, Southwest Airlines або майже в будь-що (без фармацевтичних компаній і деяких інших винятків), заробіток на якийсь час знизиться. Але це насправді не критично.

Що турбує інвесторів, так це довгострокові збої системи. 2008 року інвесторів турбувало, що знадобиться багато років для відновлення. Після 11 вересня 2001 року інвестори замислювалися про те, чи відбудеться чергова атака й скільки часу знадобиться американцям, щоб повернутися до нормального життя і знову почати витрачати гроші.

Ринок — це колективна думка. Ми не знаємо, скільки це триватиме та який довготривалий вплив може мати. Якщо такий узагалі буде. У гіршому разі спалах триває місяцями, вбиває десятки, а то й сотні тисяч. Компанії звільняють людей через брак попиту, заохочуючи менше споживачів. Це спричиняє ще більше звільнень, і так по колу, і в кінцевому підсумку все йде на спад. У найкращому разі кожен за кілька місяців повертається до норми, ринок швидко відновлюється, і ми всі рухаємося далі.

Що робити

Не панікувати. Замість універсальних рецептів пропоную вам досвід моєї родини:

- Є речі, які треба робити незалежно від криз. Наприклад, мити руки після того, як зайшли додому з вулиці. Сильний імунітет не створюється за тиждень. Потрібні здорове харчування, достатній сон, регулярні заняття спортом. Резервний фонд на пів року життя, бюджет на рік, фінансовий план до пенсії, регулярні заощадження…

- Моя професія потребує читання бізнес-новин, тож я ретельно фільтрую джерела інформації. Поступово переходжу на платні ресурси. Якісна журналістика має гідно оплачуватися, щоб журналісти не гналися за клікбейтними заголовками. З груп і чатів читаю лише закриті, де є фільтр учасників і модерація постів. До прикладу, з безлічі статей про коронавірус для захисту здоров’я родини я читаю лише офіційний сайт ВООЗ, пости Уляни Супрун і Марини Маменко.

- Наш сімейний пенсійний план складено до 2039 року, коли мені виповниться 57. В Україні в мене працює автоматичне списання з картки в Приват-24 в недержавний пенсійний фонд. У дружини лайфове накопичувальне страхування із західним капіталом.

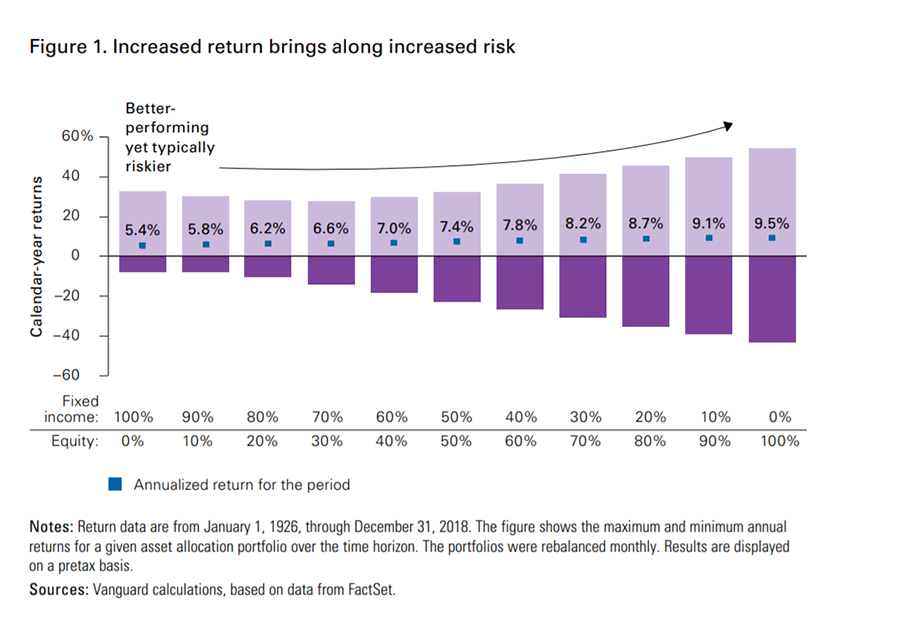

- З 2017 року ми почали відкладати в ETF через Interactive Brokers, це буде близько 90% нашого пенсійного капіталу. Раз на рік ми накопичуємо суму Х за планом, яку відправляємо за кордон. Я купуватиму ETF ще 19 років, поки є світ і фінансова система, хоч би в якій точці економічного циклу вона була. На довгому проміжку ми розраховуємо на 7–10% середньорічної дохідності пенсійного портфеля.

- Світ глобальний, подумайте ширше, ніж тільки про S&P 500 (large cap). Звісно, за останні 10 років кореляція акцій США (VTI) та, наприклад, розвиткових країн (VWO) — 85%. Проте, на мою думку, глобальна диверсифікація дає можливість включити в портфель точки росту, насамперед в Азії. Тож у нашому портфелі є фонд iShares EIMI, хоча наявність EM-фондів збільшує волатильність портфеля. У той час, як у США та ЄС епідемія зростає, в Китаї та Південній Кореї вона вже пішла на спад. Сінгапур тепер узагалі здається оплотом стабільності та якісної медицини. Для зниження волатильності є ще так звані smart-beta-фонди, які я теж почасти використовую. Проте повірте, що й без складних концепцій ви зможете інвестувати через дешеві індексні фонди широкого ринку. Якщо у вас зовсім немає часу розбиратися в інвестиціях, тоді для вас підійде рецепт Воррена Баффета. Він єдиний, хто обігнав індекс на проміжку 54 (!) роки. 2019 року Financial Times запитали його: «Куди краще вкласти на навчання дитини: в акції вашої компанії Berkshire Hathaway чи в індексний фонд S&P 500?» Воррен відповів: «Я думаю, фінансовий результат буде майже однаковим».

- ІМГО, найліпший інвестор — це фінансово грамотний інвестор, а не мертвий. В інтернеті гуляє стаття «The best investor is dead», яка спирається на дослідження Fidelity. Нібито в період з 2003-го по 2013 рік найліпші результати в цій інвестиційній компанії показали акаунти інвесторів без операцій узагалі. Тобто тих, хто помер або забув про свої інвестиції. Проте я ніде не знайшов першоджерела цього дослідження, навіть на сайті Fidelity.

Тож натомість раджу вам ознайомитися з рекомендаціями Vanguard «A guide to smart rebalancing» і принципами ребалансування портфеля.

Якщо ви вірите, що криза якось мине, чи то за кілька місяців, чи навіть 2021 року, дотримуйтеся власного фінансового плану, реінвестуйте дивіденди, ребалансуйте портфель.

Зайвий раз не створюйте собі додаткових податкових зобов’язань через «купи-продай».

Перед інвестуванням в акції 2020 року виміряйте свій психологічний ризик-профіль. І температуру тіла. Щоб пережити кризу й накопичити капітал фінансової свободи, важливі і фізіологічне, і психологічне здоров’я!

Джерела

- Peter Mallouk, «The 5 Mistakes Every Investor Makes and How to Avoid Them», 2014.

- Peter Mallouk, Navigating a pandemic. Part 1.

- Peter Mallouk, Navigating a pandemic. Part 2.

- COVID-19: Implications for business.

- Asset Class Correlations.

- Warren Buffett: I’m having more fun than any 88-year-old in the world.

- A guide to smart rebalancing by Vanguard.