Или почему без планирования не может быть успешного инвестирования?

Цель без плана — это просто мечта.

Антуан де Сент-Экзюпери

Многие из нас сталкивались с вопросом “куда вложить деньги”. Для того чтобы ответить на него, давайте подумаем зачем мы вообще инвестируем? Часто складывается впечатление, что инвестиции делаются ради самих инвестиций. Но разве вложения в ценные бумаги, депозиты, недвижимость, золото, криптовалюту и есть настоящая цель? Или все-таки это инструмент, а на самом деле важно:

• хорошее образование для наших детей;

• достойный уровень жизни после окончания трудовой деятельности;

• финансовая свобода.

Мы не уверены сможем ли все профинансировать только из текущих доходов от профессиональной деятельности. Мы не знаем какие у нас будут доходы, когда дети пойдут в школу или вуз. Не говоря уже о пенсии, во время которой мы не планируем работать.

Инвестиции — это тот резерв, который обеспечит задуманное. Таким образом, инвестиции не цель, а средство достижения результата. Результат — это реализация финансовых целей.

ЗАЧЕМ ПЛАНИРОВАТЬ

Давайте рассмотрим двух гипотетических инвесторов. Им по 30 лет. Оба женаты. Только что родился ребенок. Они одинаково зарабатывают и инвестируют одинаковую сумму 700 долларов в месяц. Оба не планируют, а просто инвестируют. Основной алгоритм — вкладываем, а что из этого получится и что сможем профинансировать, посмотрим.

Отличие между ними — в отношении к риску. Один вообще не склонен к риску и вкладывает исключительно в консервативные инвестиционные инструменты. Второй склонен к риску и вкладывает исключительно в высокорискованные проекты.

У них нет четкого плана, но оба хотят:

• отдать детей в украинскую частную школу (5 тыс. дол. в год в течении 12 лет),

• отправить в университет в Европу (8 тыс. евро в год в течении 6 лет),

• купить ребенку квартиру после окончания вуза (50 тыс. дол.) и

• иметь пенсию с 60 до 80 лет 1000 долларов в месяц.

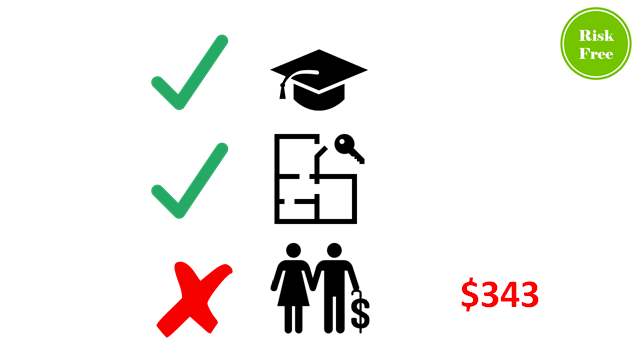

Начнем с консервативного инвестора.

Предположим он вкладывает ежемесячно 700 долларов в государственные облигации США. Это наиболее низкорисковый инвестиционный инструмент в мире. Доходность сейчас по данным инструментам доходит до 3% годовых и даже чуть превышает для 30-ти летних облигаций. Но для надежности в расчетах используется усредненная ожидаемая доходность 2,5% годовых.

Фактически такой портфель дает доходность на уровне валютной инфляции и позволяет сохранить стоимость денег, но не заработать что-то сверх того. Посмотрим результаты такого инвестирования для первого инвестора.

И образование, и недвижимость будут профинансированы в полном объеме. Однако сформированный облигационный портфель, сможет обеспечить пенсию в размере только 343 доллара в месяц, что значительно меньше ожидаемых 1000 долларов в месяц. Если же из получившегося пенсионного портфеля брать 1000 долларов в месяц деньги закончится через 6-7 лет вместо ожидаемых 20 лет.

Самое печальное, что при отсутствии планирования ситуация с пенсионным портфелем станет понятна только при приближении или наступлении пенсии и изменить что-то будет уже невозможно. Наличие плана позволила бы сместить акценты и постараться добиться желаемого даже при таких начальных условиях. Например, можно было бы полностью или частично отказаться от недвижимости в пользу пенсии. Или целевой портфель по недвижимости инвестировать в более рискованные инструменты. Или увеличить сумму ежемесячных инвестиций. Или даже отодвинуть срок выхода на пенсию. Вариантов много и только план даст возможность найти оптимальный.

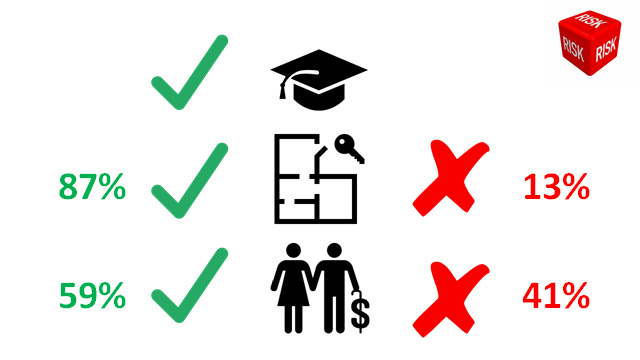

Теперь рисковый инвестор.

Он склонен к риску и вкладывает в рискованные проекты. Было сложно найти подходящий инструмент, который бы имел историю и в перспективе показал, что такое высокий риск. Я остановился на американском фонде (ETF), который вкладывает в компании, занимающиеся полупроводниками (тикер USD). Среднегодовая доходность за последние 10 лет 18,99% годовых, что согласитесь неплохо для доходности в долларе. Риск для этого фонда это так называемая волатильность или стандартное отклонение и равен он 45,19%. Доходность и риск – это как две стороны медали, не могут друг без друга. Если выше доходность значит выше риск. Похожие цифры можно применить и для вложений в бизнес в Украине.

Теперь используя эти два показателя посмотрим, что будет с финансами и целями второго инвестора. В расчетах использовался так называемый метод Монте Карло, который моделирует будущее поведение инвестиционного портфеля используя доходность и волатильность (в расчетах было проведено 500 итераций). Результат — это вероятности того или иного исхода. Посмотрим что получилось.

Образование профинансировано. Недвижимость в 13% случаев или не удалось купить или стоимость квартиры ниже ожидаемой. В 59% случаев удалось добиться пенсии в 1000 долларов в месяц или выше. Однако в 41% пенсия будет меньше. Здесь остановимся подробнее.

Начнем с хорошего. Вот из-за чего инвесторы идут на риск. Из 59% случаев когда пенсия выше 1 000 долларов в месяц:

• в 31% всех случаев пенсия выше 5 000 долларов, а

• в 21% всех случаев пенсия выше 10 000 долларов в месяц, то есть более чем в 10 раз больше ожидаемой.

Плата за риск — высокая доходность и как результат высокая пенсия, но можно ли идти на такой риск, когда речь идет о собственной старости?

А теперь плохие новости. В 25% случаев пенсия меньше чем у первого консервативного инвестора, то есть меньше 343 долларов в месяц. Четверть всех результатов хуже чем при инвестировании в низкодоходные инструменты. А в 11% случаев пенсия меньше 100 долларов!

Вот чем чреваты высокорисковые инвестиции для важных целей. Риск нужно использовать разумно, и только планирование может показать где можно использовать чрезмерный риск, а где это делать не желательно.

КАК ПЛАНИРОВАТЬ

Теперь рассмотрим третьего инвестора, который решил, что будет планировать. Те же 30 лет, семья, только что родился ребенок. Зарабатывает также как предыдущие инвесторы и намерен инвестировать тоже 700 долларов в месяц.

Предположим, что у него сбалансированное отношение к риску и будем в расчетах формировать ему портфели из инструментов с ожидаемой доходностью 2,5%, 5,0% и 7,5% годовых:

• 2,5% это те же американские государственные облигации;

• 5,0% это украинские валютные овгз, украинская инвестиционная недвижимость, иностранные фонды с преобладанием облигаций;

• 7,5% это иностранные фонды с преобладанием акций.

Цели те же самые, как и у предыдущих инвесторов. Однако в процессе планирования необходимо определить приоритеты для целей. Приоритет показывает насколько данная цель важна для инвестора по сравнению с другими целями. Приоритет играет роль при формировании целевых инвестиционных портфелей. Высокоприоритетные цели нуждаются в более консервативном подходе. Под цели с низким приоритетом можно полностью или частично формировать портфели с высоким риском. Как правило.

В данном случае пенсия для инвестора имеет высокий приоритет, образование средний приоритет, квартира низкий приоритет. Посмотрим на результаты.

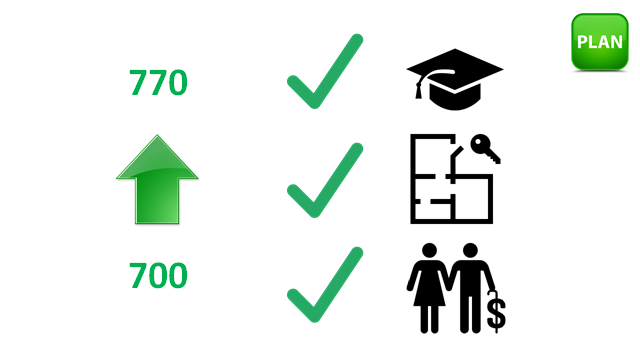

Расчеты показали, что достаточно увеличить ежемесячные инвестиции на 10 процентов с 700 до 770 долларов, чтобы все цели были достигнуты. Таким образом, планирование помогло инвестору:

• определить оптимальный размер регулярных инвестиций для реализации всех целей;

• оптимально распределить инвестиционные активы (портфели) в зависимости от целей, приоритетов и отношению к риску.

Безусловно нужно отметить, что все сделанные расчеты по всем трем инвесторам — это определенные предположения и прогнозы. Жизнь будет вносить свои коррективы. Но планирование это динамичный процесс, который отслеживает движение к целям и учитывает происходящие изменения, как в ваших финансах, так и вокруг.

ДРУГИЕ АСПЕКТЫ ПЛАНИРОВАНИЯ

Планирование — это не только финансовые цели и инвестиции. Это значительно более многогранный процесс, чем кажется на первый взгляд.

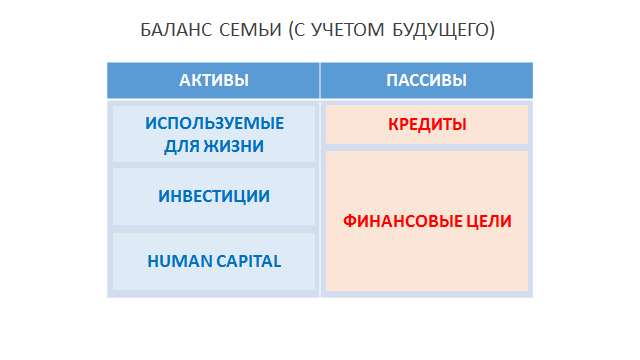

Далее представлен популярный вариант баланса частного лица или семьи. В активах представлены инвестиции и используемые активы (недвижимость и тд). В пассивах представлены только кредиты. Таким образом, чистый капитал при отсутствии кредитов представляет собой все активы инвестора. Это упрощенный подход, не учитывает перспективу и создает иллюзию, что все прекрасно.

Финансовые цели, о которых уже шла речь, это по сути и есть финансовые обязательства. Перед собой, перед семьей, перед детьми. Их необходимо будет профинансировать. Поэтому в пассивах наряду с кредитами должны присутствовать и финансовые цели.

Для того чтобы рассчитать текущую стоимость финансовых целей необходимо учесть стоимость денег (ожидаемую инфляцию). Так как частная школа сейчас и через пять лет это разные стоимости. А потом необходимо продисконтировать будущие расходы на ставки ожидаемой доходности по инвестиционным портфелям, которые вы будете формировать под эти цели. Фактически вы получите текущую стоимость вашего жизненного сценария. Но если мы учитываем будущие расходы, то необходимо учитывать и будущие доходы. Иначе получится дисбаланс.

Human capital это как раз и есть стоимость будущих доходов. Это важный, но сложный в оценке нематериальный актив. Он получается методом дисконтирования будущих доходов от профессиональной деятельности. Для того чтобы его рассчитать нужно сделать предположение о будущих доходах.

Например, если вы зарабатываете в месяц 3 тысячи долларов, вам 30 лет и вы планируете выйти на пенсию в 60 лет, то стоимость вашего Human capital будет 443 тысячи долларов при 10% ставке дисконтирования и ожидаемом росте дохода на ставку инфляции.

Всем известна фраза, что лучшая инвестиция это вкладывать в себя. Звучит абстрактно, но как раз расчет Human capital показывает, что это действительно так. Вкладывая время и деньги в себя, в образование, в самообразование, в повышение квалификации мы повышаем размер будущих доходов, а значит и стоимость Human capital. А увеличив стоимость Human capital мы можем увеличить размер или количество финансовых целей, то есть улучшить будущее.

Если в обычных инвестициях найти инструмент с высокой потенциальной доходностью это значит пойти на высокий риск, то вложения в себя имеет значительно меньшие риски, а потенциал доходности огромен. Увеличить в несколько раз стоимость human capital вкладывая в себя вполне реально. Это пожалуй действительно лучшая инвестиция.

Human capital вместе с инвестиционными активами являются финансовым ресурсом, который реализует текущие и будущие финансовые цели (жизненный сценарий). Основной задачей планирования является поиск баланса между финансовыми ресурсами с одной стороны и будущими целями и текущим образом жизни с другой.

УПРАВЛЕНИЕ РИСКАМИ

Это одна из основных задач планирования. Баланс семьи, который был показан ранее удобен для понимания рисков, которые нас окружают и методов управления ими.

Используемые активы.

Основные риски: пожар, стихия, противоправные действия третьих лиц, конфискация.

Возможные последствия: уменьшение стоимости или потеря активов, непредвиденные расходы.

Инструменты управления рисками: страхование имущества, страхование ответственности, защита активов.

С одной стороны это дополнительные расходы, но с другой стороны это попытка избежать значительно больших расходов в будущем, в случае негативных событий.

Инвестиционные активы.

Основные риски: инфляционные, валютные, кредитные, рыночные, риск ликвидности.

Возможные последствия: уменьшение стоимости или потеря активов.

Инструменты управления рисками: диверсификация, распределение активов между классами, хеджирование.

Human capital.

Основные риски: потеря работы, несчастный случай, болезнь, потеря трудоспособности или дееспособности, смерть.

Возможные последствия: невозможность финансировать расходы и цели, уменьшение стоимости или потеря актива Human capital, непредвиденные расходы на лечение.

Инструменты управления рисками: формирование резервного фонда, формирование целевых портфелей, страхование от несчастного случая, страхование здоровья, медицинское страхование, страхование жизни.

Оценка стоимости Human capital важна для правильного расчета страховых сумм.

Финансовые цели.

Основной риск: невозможность финансировать цель из текущих доходов от профессиональной деятельности.

Возможные последствия: не реализация финансовой цели.

Инструменты управления рисками: формирование инвестиционных (целевых) портфелей под каждую цель.

Сформировав такой портфель, мы обезопасим эту цель от риска нереализации. Например, если у нас полностью сформирован пенсионный портфель, то даже потеря доходов не скажется на этой цели.

Кредиты.

Основные риски: невозможность вернуть или обслуживать.

Возможные последствия: продажа залога, продажа других активов, дополнительные расходы, судебные издержки, проблемы с коллекторами.

Инструменты управления рисками: страхование трудоспособности, здоровья, жизни, кредитное страхование.

Даже если есть залог под кредит, мы не рассчитываем его отдавать как погашение кредита. Мы рассчитываем погасить задолженность за счет будущих доходов, то есть за счет Human capital. Тут может возникнуть цепная реакция – если с нами что-то случится это приведет к невозможности обслуживать кредит, необходимости продажи залога или инвестиций, чтобы его погасить. Но если Human capital застрахован, то страховая выплата полностью или частично покроет сумму кредита.

ВЫВОДЫ

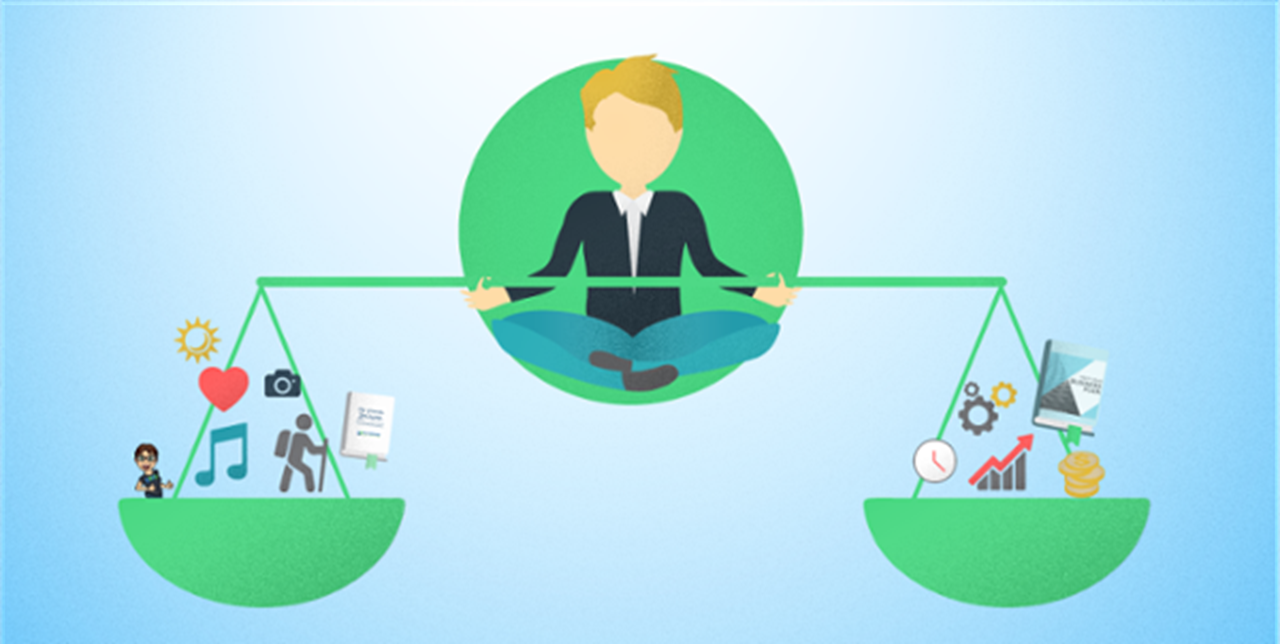

Жизнь полна компромиссов и сложных финансовых решений.

Больше работать или больше проводить времени с семьей?

Чаще ездить в отпуск или обеспечить ребенку частную школу?

Купить дом или выйти раньше на пенсию?

Тратить сейчас или отложить на черный день?

Невозможно получить все сразу. Больше чего-то одного обычно значит меньше чего-то другого. Зачастую нужно делать сложный выбор. Планируя вы сможете сделать этот выбор. Вы сможете принимать более четкие, обоснованные, честные решения. Принимая правильные решения, вы улучшите свою жизнь и жизнь своих близких.

Возвращаясь к нашим трем инвесторам, как бы помогло планирование в принятии инвестиционных решений?

Первому консервативному инвестору план бы подсказал необходимость или увеличить размер ежемесячных инвестиций, или увеличить инвестиционные риск и соответственно ожидаемую доходность одного из портфелей.

Второму рисковому инвестору план бы указал на чрезмерный риск его пенсионного портфеля и необходимость более консервативного подхода к нему.

Третьему сбалансированному инвестору как мы увидели план указал на необходимость несущественного увеличения ежемесячных инвестиций, чтобы все цели стали реальными.

Таким образом, планирование не только делает из мечты достижимую цель, но и помогает принимать оптимальные инвестиционные решения.

Эта статья является изложением презентации, которая была представлена на Kyiv Invest Meetup #2 в сентябре 2018 года.

Примечание: В расчетах все расходы были проиндексированы на индекс ожидаемой валютной инфляции.