И сколько стоит поставить ребенка на ноги?

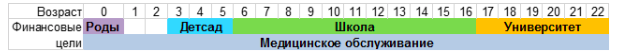

Появление ребенка в семье является одним из самых радостных событий. Однако мало кто задумывается, сколько средств понадобится для того, чтобы профинансировать весь процесс развития ребенка — начиная от беременности и заканчивая хорошим образованием. Роды, медицинское обслуживание, детский сад, среднее и высшее образование, — все эти расходы в течении первых двадцати лет жизни можно назвать процессом формирования ребенка как полноценного члена общества, который закладывает фундамент всей его жизни. Партнеры проекта iPlan.ua Любомир Остапов и Вячеслав Масленников в этой статье рассматривают три возможных сценария, в которых собраны основные детские финансовые цели.

Финансовые цели и сценарии

Что такое финансовая цель? Это расходы, которые финансируют определенное событие. Это может быть разовое событие (свадьба) или продолжительное событие (образование). Финансовые цели имеющие логическую последовательность и образуют жизненный сценарий.

Мы рассмотрим три сценария: минимальный, средний и максимальный. В каждом из них одинаковый набор финансовых целей, но с разными стоимостями.

Стоимость финансовых целей

Зачем нужно знать текущую стоимость финансовых целей? Предположим, вы хотите отправить своего ребенка учиться в польский университет. Есть несколько опций как можно финансировать учебу:

- Из доходов от профессиональной деятельности, которые у вас будут на тот момент. Однако этих средств может быть недостаточно, доходы могут к тому времени уменьшится или исчезнуть. Самый рискованный вариант.

- Иметь необходимую сумму на момент начала учебы. Для этого нужно регулярно инвестировать, чтобы постепенно накопить нужную сумму.

- Иметь нужную сумму уже сейчас. Как раз эта сумма должна быть равна текущей стоимости финансовой цели и быть сформирована в виде инвестиционного портфеля. Тогда вы не будете зависеть от будущих доходов, все расходы на учебу будут профинансированы таким целевым инвестиционным портфелем.

Знание текущих стоимостей финансовых целей поможет понять, насколько эти цели обеспечены вашими инвестиционными активами. Те цели, которые имеют свои целевые инвестиционные портфели, будут реализованы. Ни снижение или потеря доходов, ни другие негативные события не повлияют на их финансирование.

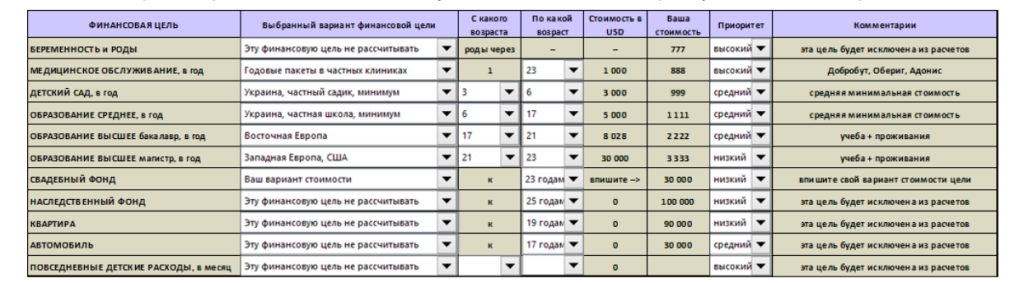

Для правильной оценки финансовой цели нужно учесть инфляцию и продисконтировать будущие расходы на ожидаемые ставки доходностей. В таблице все цифры представлены в американских долларах на 2018 год:

Например, текущая стоимость финансовой цели «Образование высшее. Магистратура» в максимальном сценарии равна $16 763. Это значит, что для того, чтобы профинансировать эту цель, а именно получение степени магистра в одном из университетов Западной Европы или США ($30 тысяч в год в текущих ценах или около $53 тысяч в год в будущих ценах в течение двух лет), нужно сейчас иметь инвестиционные активы в сумме $16 763 при ожидаемой доходности соответствующих портфелей от 7,5% до 10% годовых.

Стоимость реализации всего сценария — это сумма текущих стоимостей финансовых целей, которые вы выбрали для своего ребенка. В данном примере стоимость минимального сценария $11 700, среднего сценария — $80 539, максимального сценария — $256 321. Если такие суммы есть сейчас в инвестиционных активах, то можно быть уверенным в реализации этих сценариев без привязки к вашим доходам.

Для сравнения, если вообще не инвестировать, то стоимость реализации минимального сценария равна $32 647, среднего — $217 752, максимального — $748 857 или почти в три раза больше, чем при формировании инвестиционных портфелей.

Сколько нужно инвестировать

А что, если пока нет инвестиционных активов, но есть регулярные доходы от профессиональной деятельности? Сколько нужно откладывать, чтобы профинансировать те же цели?

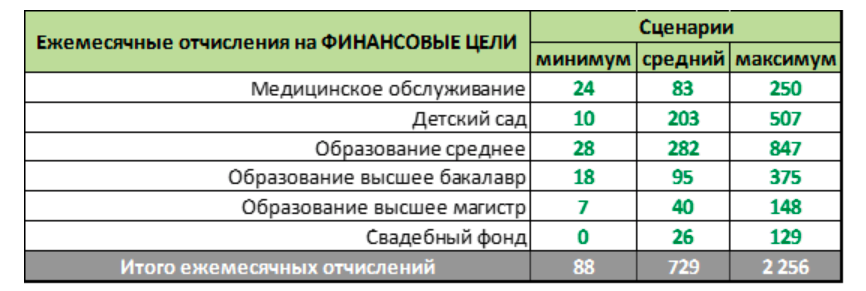

Далее представлена таблица с суммами ежемесячных отчислений на каждую цель. Эти отчисления направляются на формирование инвестиционных портфелей, из которых будет осуществляться финансирование целей. Предполагается, что ежемесячное инвестирование начнется сразу после рождения ребенка и будет длиться до окончания финансирования конкретной цели. В таблице все цифры представлены в американских долларах.

Например, чтобы полностью профинансировать получение степени магистра в университете Западной Европы или США ($30 тысяч в год в сегодняшних ценах или около $53 тысяч в год в будущих ценах в течение двух лет), необходимо откладывать ежемесячно $148, начиная от рождения ребенка и до окончания обучения.

Что нам дает такой вариант инвестирования? Мы сразу начинаем формировать инвестиционные портфели, которые помогут нам профинансировать цели. Инвестиционный доход и эффект сложных процентов даст возможность выбрать и реализовать более дорогостоящие финансовые цели. Мы снижаем риски не реализации наших планов на ребенка, так как даже при потере дохода у нас уже будет частично или полностью сформированы целевые портфели.

Оптимальный сценарий

Финансовые возможности семьи определяются двумя параметрами: имеющимися инвестиционными активами и регулярными не инвестиционными доходами (зарплата, премии, бонусы и т.д.). Это тот ресурс, который реализует ваши финансовые цели, в том числе детские.

Финансовые возможности семьи определяют тот набор финансовых целей (сценарий), который может быть реализован. Сценарий, в котором количество и стоимость финансовых целей максимально соответствует вашим финансовым возможностям, является оптимальным. Например, в оптимальном сценарии инвестиционные активы могут обеспечивать реализацию наиболее важных целей, а доходы от профессиональной деятельности финансируют текущие и менее приоритетные цели. Или инвестиционные активы обеспечивают реализацию минимального сценария, а доходы от профессиональной деятельности финансируют оптимальный сценарий. Может быть много разных вариантов и задача финансового советника предложить наиболее подходящий для вас.

Риски

Всю жизнь нас окружают опасности, защитить от которых мы должны наших детей. Здесь мы вкратце опишем основные риски, с которыми сталкиваемся и которыми можем управлять.

Здоровье. Это наиболее важная ценность, которая есть у нас. Основные риски – ухудшение или потеря здоровья, несчастный случай, дорогостоящее лечение. Важно контролировать состояние здоровья ребенка, а также иметь возможность финансировать процедуры и лечение. Можно рассчитывать на собственные силы, а можно использовать различные инструменты. Регулярные осмотры у своего врача или детские пакеты в частных клиниках позволят контролировать здоровье и не пропустить что-то важное. Добровольное медицинское страхование в украинских страховых компаниях также предоставляет возможность лечения. Международное медицинское страхование позволит осуществлять дорогостоящее лечение как в Украине, так и за границей. И очень важно не забывать о регулярных занятиях спортом и активном отдыхе.

Финансирование. Доходы родителей определяют образ жизни семьи. Если за счет доходов от профессиональной деятельности реализуются все или большая часть детских финансовых целей, то потеря такого дохода является серьезным риском. Несчастный случай, потеря работы кормильцем, развод — вот основные риски. Эти события могут привести к тому. что детские финансовые цели не будут реализованы или объем финансирования будет существенно уменьшен. Снизить эти риски поможет комплекс мер: формирование инвестиционных портфелей под детские финансовые цели, регулярное инвестирование, страхование от несчастного случая, урегулирование вопросов наследования.

Безопасность. Современная жизнь несет много угроз для ребенка. На улице, в школе, даже дома есть опасности, которые могут навредить ребенку. Основные риски – противоправные действия третьих лиц, халатность взрослых, буллинг, самонадеянные действия самого ребенка, несчастный случай, интернет-риски. Инструментами управления данными рисками являются – контроль за местонахождением, перемещением и внешнем окружением (смарт-часы, программы в смартфоне), контроль за использованием интернета (программы для смартфона, планшета, компьютера), спортивные занятия по самообороне, страхование от несчастного случая, моделирование опасных ситуаций и путей выхода из них.

Итак, сколько же стоит поставить ребенка на ноги?

Все зависит от того, какие финансовые цели вы выбрали для своего ребенка. В нашем примере с тремя сценариями $11 700 стоит поставить ребенка на ноги в минимальном сценарии, $80 539 — в среднем сценарии и $256 321 — в максимальном. Наличие сейчас этих сумм даст возможность профинансировать в будущем все расходы, связанные с ребенком, даже при полном отсутствии активных доходов от профессиональной деятельности.

Если у вас нет инвестиционных активов, вы можете начать их формировать сразу после прочтения этой статьи. Это поможет финансировать детские цели, а также снизит риски их не реализации. В нашем примере в минимальном сценарии нужно ежемесячно инвестировать $88, чтобы поставить ребенка на ноги, в среднем сценарии — $729 и в максимальном — $2 256.

Дорожная карта

Что мы рекомендуем вам сделать, чтобы жизнь ребенка стала финансово более прогнозируемой и безопасной:

1. Выбрать финансовые цели (жизненный сценарий) для своего ребенка.

2. Определить свои возможности по финансированию детских целей – стоимость ваших инвестиционных активов и долю дохода от профессиональной деятельности, которые вы готовы направить на детские цели.

3. Подобрать оптимальный сценарий, в котором набор и стоимость детских финансовых целей максимально соответствует вашим финансовым возможностям.

4. Проанализировать риски, которые могут оказать воздействие на ваших детей. Принять меры для их снижения.

Все эти действия вы можете сделать самостоятельно или с помощью финансовых советников в рамках сервиса iPlan kids. В статье расчеты сделаны с использованием стандартных подходов, без учета специфики конкретной семьи и ситуации. Если вас заинтересовал сервис iPlan kids, заполните пожалуйста анкету.