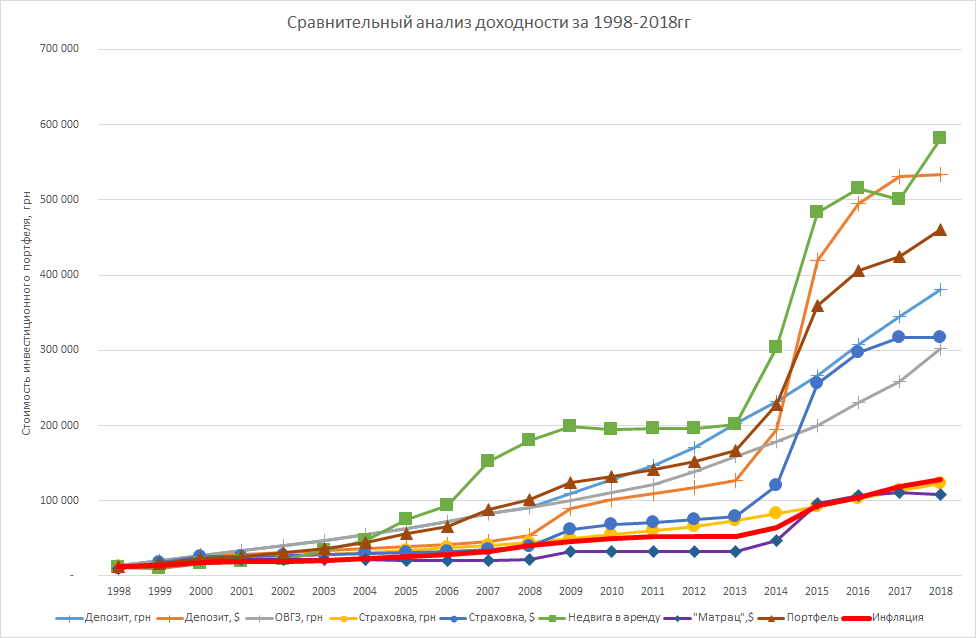

С коллегами из iPlan.ua и Діловий клуб «Партнер» мы давно вынашивали идею сравнить доходность инвестиционных инструментов, доступных украинцам, на как можно длинном временном горизонте 15-20 лет. Это вполне подходящий нормальный период для долгосрочных накоплений будь то пенсия, свадьба или обучение ребенка за рубежом.

Мы выбрали те инвестиционные инструменты, которые посчитали доступными любому, кто пробует приумножить свои сбережения, не прибегая к рискованным шагам:

- Банковский депозит в гривне

- Банковский депозит в долларе

- Долгосрочное страхование в гривне

- Покупка и сдача в аренду недвижимости в Киеве

- Покупка ОВГЗ в грн.

- Портфельная инвестиция – депозиты и недвижимость с долями по 30%, страховка – 10%. Была введена для демонстрации диверсификации как способа защиты от рыночных и валютных рисков при инвестировании.

Дополнительно для сравнения была взята Инфляция, чтобы понимать какой из инструментов реально защитил Ваши сбережения от обесценивания.

Стартовые параметры инвестирования: сумма – 10000 грн, январь 1998, 2008, 2013 гг.

Порядок замера/усреднения курсов/ставок:

- Курс грн/доллар, среднегодовой

- Цена на недвижимость на 01.07 каждого года

- Депозитные ставки на 31.03 каждого года.

Допущения:

- Доходность рассчитана за календарный год и отражена в нем же.

- Все налоги платятся. 20% с аренды и доходов от страховки. 19,5% с депозитов и 1.5% с ОВГЗ (начиная с 2014г.)

- Доходность аренды 3,5% годовых до 2001г, далее 5% годовых

- Доходность страховки = 80% от депозитной ставки в валюте, т.к. 5% налог на прибыль и 15% расходы на ведение дела

- Вся прибыль реинвестируется. (Мы понимаем, что в недвижимости это маловозможно, но так удобнее сравнивать результат инвестирования в разные инструменты в текущих ценах)

- ОВГЗ появились с 2009г, до этого года накопления в этом виде инвестирования мы приравняли к депозиту в грн, так как это наиболее похожий инвестиционный инструмент.

Источники информации:

- Курсы валют – http://coins-ukraine.at.ua/news/realnaja_stoimost_ukrainskoj_grivny/2013-04-01-132 и https://kurs.com.ua/arhiv/ и https://tables.finance.ua/ru/currency/cash/-/ua/usd/0/

- Ставки по депозитам – https://bin.ua/quotations/

- Стоимость кв.м. жилья – https://blagovist.ua/realtystat/ и http://domik.ua/nedvizhimost/dinamika-cen.html

Проблемы проведения анализа:

- Источники информации – к сожалению однородная и непрерывная статистика

рыночных курсов валют, депозитных ставок банков, стоимости жилья за период есть только с 2000х, поэтому с 1998 года она собиралась из разных источников. - Чувствительность – к примеру корректировка ошибки в курсе доллара в 1998г с 5.5 до 2.43 грн / доллар кардинальным образом повлияла на итоговый результат, и Депозит в грн опустился в рейтинге анализа с 1го на 4е место.

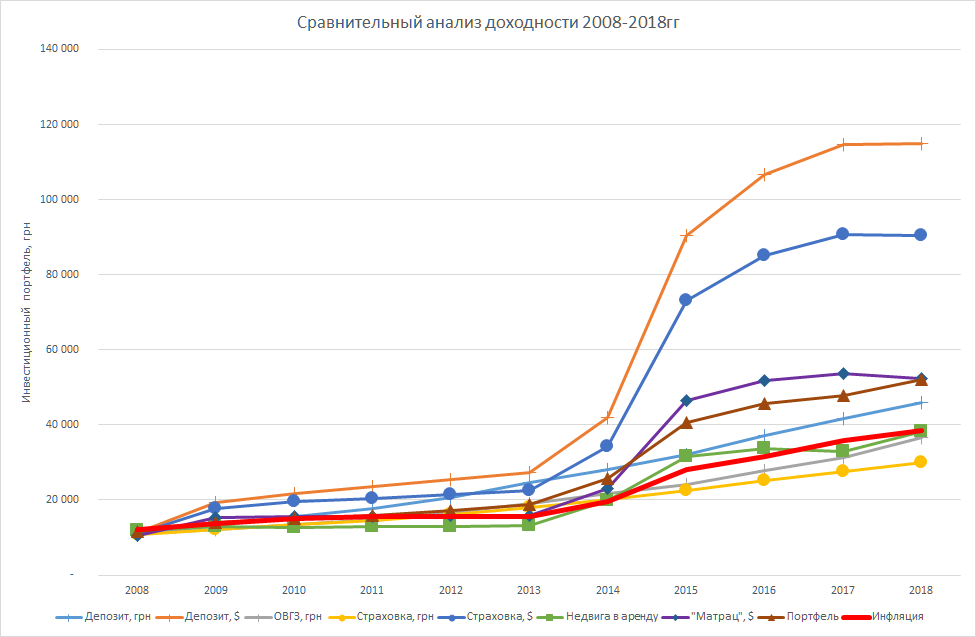

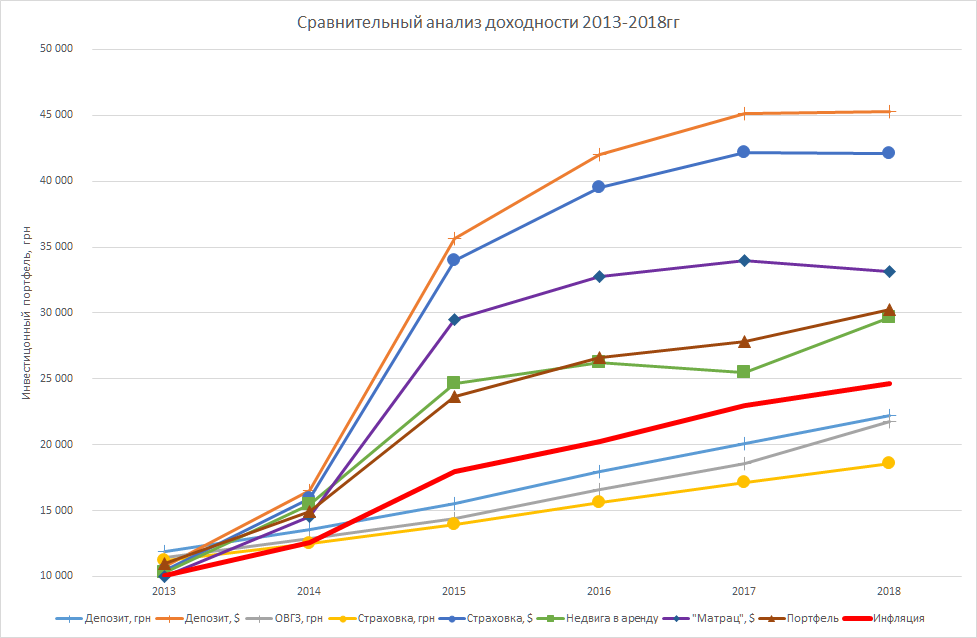

Для чистоты эксперимента мы решили провести анализ за 3 разных периода, так чтобы каждый из периодов захватил хотя бы один кризис 1998, 2008 и 2014 годов. Это позволит протестировать на стойкость различные сценарии инвестирования.

По итогам анализа, тройка лидеров самых доходных инвестиционных инструментов выглядит следующим образом:

1. За период 1998-2018г

a. Недвижимость в Киеве для сдачи в аренду

b. Депозит в долларе

c. Портфельная инвестиция

2. За период 2008-2018

d. Депозит в долларе

e. Долгосрочное страхование в долларе

f. Портфельная инвестиция, «Матрац»

3. За период 2013-2018

g. Депозит в долларе

h. Долгосрочное страхование в долларе

i. «Матрац», Недвижимость в аренду, Портфельная инвестиция

Краткое описание реализованных рисков /возможностей за период анализа:

a. Недвижимость для сдачи в аренду. Рынок был неактивен до 1998г, затем цена кв. м. снизилась примерно вдвое. После событий в США 11.09.2001г, опасения эмигрантов и аппетиты банков к выдаче валютных кредитов росли вместе с ценами на недвижимость вплоть до 2008г. Далее – кризис 2008, ввели мораторий на валютное кредитование и тенденция роста сменилась на спад, который еще усилился после 2014г.

b. Депозит в грн, долларе. Администрирование данной инвестиции было затруднено «банкопадами» 2008 и 2014-2018гг и неадекватным уровнем компенсации вкладов ФГВФЛ.

c. Долгосрочное страхование в грн, долларе. В отличие от банков, законодательство не предусматривает государственных гарантий защиты накопительных страховых взносов. Самая важная функция страховых продуктов – защита жизни, полная или частичная выплата страховой суммы в случае смерти или снижении качества (инвалидность, серьезная травма) жизни страхователя. Следует также учитывать, что инвестиционная функция такой страховки будет менее выражена, чем у других продуктов, так как инвестируются только часть страховых взносов 60-70% (точная доля может быть и больше и меньше, в зависимости от возраста страхуемого) , а 30-40% взносов используются для страхования.

Выводы анализа:

- В условиях частых экономических кризисов, когда происходит девальвация национальной валюты, инструменты с валютной составляющей показывают самую высокую доходность.

- На коротком горизонте 5 и менее лет, инвестиционные инструменты в гривне даже не покрывают уровень инфляции.

- Портфельное инвестирование – консервативный инструмент, но стабильно находится в топ-3 независимо от срока инвестирования, что подтверждает эффект диверсификации.

- На длинном периоде инвестирования «матрац» и долгосрочная страховка в грн – не вариант!

- Недвижимость для аренды, на коротком горизонте очень много зависит от точки входа в рынок. В долгосрочной перспективе пока выглядит позитивно.

* Дата публикации и анализа – декабрь 2018г

Сергей Микулов,

Партнер в iplan.ua

Автор автор блога Баллады Экономного Рыцаря в Facebook и Telegram